Выгодные карты для путешествий

Проанализировав ряд предложений от разных банков, почитав отзывы и ознакомившись со мнением людей на разных форумах, выбрала несколько банковских карт, которые лучше подходят для использования за границей.

Еще раз напоминаю вам, что не являюсь экспертом в этой области. Экономическая ситуация меняется довольно часто, перед принятием решения обязательно изучите информацию.

Обратите внимание, все карты рублевые. Валютные не рассматривала, потому что, как и основная масса людей, особых сбережений не имею, и доход у меня в рублях

В идеале, иметь валютные банковские карты. Тогда можно обойтись совсем без конвертации. Или попасть только на одну, если выбранная страна путешествия имеет третью валюту (баты, юани и т.д.). Однако надо понимать, что если доход в рублях, то для пополнения банковской карты все-равно придется покупать валюту, и терять на этом.

Кукуруза MasterCardWolrd

Это единственная карта, где конвертация идет по курсу ЦБ без всяких процентов! Для путешественника она просто незаменима.

Изначально, карта не привязана к счету, соответственно если банк исчезнет, все деньги будут потеряны, потому что никакой компенсации в таком случае не полагается. Поэтому держать основные средства на ней не стоит, но для разовых платежей карта вполне подойдет.

Обратите внимание! Чтобы данная карта выгодно заработала на вас, нужно сделать определенные шаги

- Получить именную чиповую карту, она безопаснее

- Подключить сервис «Процент на остаток», тогда карта привяжется к счету в банке и не будет комиссии за снятие наличных в банкоматах (до 50 000 рублей в месяц)

Теперь по поводу кэшбека. Я не рассматриваю данную карту в этом ключе. Кэшбек здесь начисляется в виде баллов, которые надо еще постараться превратить в деньги

Но для тех, кому это важно, советую подключить услугу «Двойная выгода», увеличивает кэшбек в два раза

- Конвертация – по курсу ЦБ

- Снятие наличных – 0% (если подключена опция «Процент на остаток) до 50 000 рублей (свыше 1%)

- Кэшбек – баллами 3-5% ? (писала выше)

- Годовое обслуживание – бесплатно

- СМС – бесплатно

Вывод: Советую использовать эту карту, как расходную в дополнение к основной.

Тинькофф Black дебетовая

- Конвертация – по курсу ЦБ + 2% (с учетом кэшбека всего 1%)

- Снятие наличных – 0% (если снимать более 3000 рублей)

- Кэшбек – 1%

- Годовое обслуживание – бесплатно, если на счете депозит 30 000 рублей, в остальных случаях 99 рублей в месяц

- СМС – 39 рублей в месяц

Вывод: 2%-1%=1% (потеря при оплате картой); 2% (потеря при снятии наличных). Советую использовать, как основную карту.

Тинькофф Платинум кредитная

- Беспроцентный лимит – 55 дней

- Конвертация – по курсу ЦБ + 2% (с учетом кэшбека всего 1%)

- Снятие наличных – 2.9% + 290 рублей

- Кэшбек – 1% (до 30% по партнерским программам) баллами, 1 балл – 1 рубль

- Годовое обслуживание – 590 рублей

- СМС – 59 рублей в месяц

Вывод: Наличные снимать невыгодно. Хорошо использовать карту как страховку на непредвиденный случай, или как депозит при аренде авто.

Что такое конверсия и почему про нее нужно помнить?

Когда мы платим за покупки в Беларуси, у нас снимается ровно та сумма, которая указана в чеке. Когда же мы совершаем аналогичные платежи за границей, то практически неизбежно потеряем какую-то сумму из-за конвертации. Или другими словами, перевода денег из одной валюты в другую. Ведь за границей вы рассчитываетесь в местной валюте. Исключением могут быть только страны, где расчеты производятся в иностранных валютах, доступных для белорусов – долларах или евро. То есть, например, в еврозоне у белоруса есть возможность рассчитываться карточкой без конверсии, если будет соблюден ряд условий. Итак, какие нужно знать особенности.

Вы за границей и получили чек. Сначала валюта покупки сравнивается с валютой платежной системы. Если они не совпадают, то деньги за ваш счет пересчитают по курсу международной системы. Это и есть конвертация, и уже на этом этапе можно часть денег потерять.

Но это еще не все. Затем в банк, который выпустил вашу карту, от платежной системы поступают данные, сколько нужно списать с вашего счета. Конечно, по курсу валюты платежной системы. Если она не совпадает с валютой счета вашей карты, то произойдет еще одна конвертация.

Запомните, что чем короче цепочка конвертаций, тем лучше. Идеальный вариант – чтобы все три валюты совпадали

Поэтому важно знать, в какой именно валюте ваш банк проводит расчеты с соответствующей платежной системой

Если ваша карта эмитирована в евро, банк рассчитывается с платежной системой в евро, и вам необходимо оплатить счет в евро в Италии, то операция пройдет без конверсии.

Если ваша карта эмитирована в евро, банк рассчитывается с платежной системой в евро, и вам необходимо оплатить счет в долларах в США, то произойдет одна конверсия.

Если ваша карта эмитирована в евро, банк рассчитывается с платежной системой в долларах, и вам необходимо оплатить счет в турецких лирах в Турции, то произойдет две конверсии.

В некоторых странах может применяться технология динамического обмена валюты — Dynamic currency conversion (DCC). Это когда при расчете вам могут предложить выбрать, в какой валюте будет совершен платеж. Курс конверсии при этом устанавливает банк-эквайер, обслуживающий торговую организацию, и он не всегда выгоден для клиента. Кроме того, как правило DCC влечет за собой дополнительный этап конвертации. Так что будьте аккуратны. Из соседних стран такой подход распространен, к примеру, в Польше.

Еще один больной вопрос путешественников – снятие наличных в банкоматах. Конверсия здесь происходит по тому же принципу, что и с безналичными расчетами, который мы подробно описали выше. Однако помните, что при снятии наличных в банкоматах за границей вы в большинстве случаев заплатите комиссию, причем нередко двойную – одновременно и банку-эмитенту вашей карты, и банку-эквайеру, обслуживающему банкомат.

Что касается комиссий при безналичной оплате, то они запрещены международными платежными системами. Ни белорусский банк, выпустивший вашу карту, ни иностранный банк-эквайер точно не станут взимать комиссий за ваши безналичные расчеты за границей. В некоторых странах и отдельно взятых торговых точках дополнительную плату при оплате по карточке могут взимать продавцы, так что будьте внимательны. Так или иначе, в подавляющем большинстве случаев безналичные расчеты по карточке за границей выгоднее, чем снятие наличных в банкомате и последующая оплата «кэшем».

Использование дебетовой карты в евро для путешествий

Дебетовые карточки – оптимальный вариант для путешествий. Дело в том, что в настоящее время оплата в евро принимается в различных странах мира. Таким образом, пользователи могут не волноваться относительно доступности финансов.

Перед путешествием рекомендуется записать номер телефона банка, в котором обслуживается клиент. Если он планирует покинуть территорию России, банковский номер следует сохранить в федеральном формате. Любой номер, который начинается с 8 800-, работать не будет. В любом случае телефон можно уточнить у менеджера банка, который готов консультироваться своих клиентов по любым вопросам.

В какой валюте оформить карту для путешествий? Visa или Mastercard?

Самый первый вопрос, который надо решить, – это в какой валюте брать карту в путешествие: в рублях, долларах или евро, и что выбрать: Визу или Мастеркард? Эти вопросы тесно взаимосвязаны. Существует валюта счёта банковской карты, валюта биллинга, и валюта операции (то есть в какой валюте вы совершаете покупку).

Валюта платежной системы

Для начала надо понять, что у каждой платежной системы своя валюта (так называемая валюта биллинга), в которой она осуществляет расчеты. Мастеркард – это европейская платежная система, и расчеты осуществляются в евро, а Виза – это американская платежная система, и расчеты осуществляются в долларах США. Теперь рассмотрим поездки в различные страны. Выгоднее всего открывать карточный счет в валюте платежной системы, чтобы не возникало двойной конвертации. Подробнее про двойную конвертацию ниже в разделе про Азию.

Путешествие в США: выбираем Visa, счет в долларах США

Так как в США вы будете снимать наличные в долларах, то с Вашей карты будет списываться то количество долларов, которое вы снимаете наличными плюс комиссия русского банка, плюс комиссия банкомата иностранного банка (выбирайте банки без этих комиссий!). Если вы совершаете покупку в магазине и расплачиваетесь картой, то с вашей карты будет списана ровно та сумма, которую вы видите на ценнике. Если счет в рублях, тогда при снятии наличных и при покупках картой будет осуществляться конвертация из рублей в доллары по курсу платежной системы Виза (конвертер валют Visa). Я проверял пару раз, курс платежной системы был больше курса ЦБ на 50 копеек-1 рубль, но нет гарантии, что так будет всегда. Если валюта карты Visa будет в евро, то будет происходить ненужная конвертация из долларов в евро, на которой вы будете терять деньги. Если вы едете в США, то вам нужна долларовая карта VISA.

Путешествие в Европу: выбираем Mastercard, счет в евро

Так как в Европе вы будете снимать наличные в евро, то с Вашей карты будет списываться то количество евро, которое вы снимаете наличными плюс комиссия русского банка, плюс комиссия банкомата европейского банка (выбирайте банки без этих комиссий!). Если вы совершаете покупку в магазине и расплачиваетесь картой, то с вашей карты будет списана ровно та сумма, которую вы видите на ценнике. Если счет в рублях, тогда при снятии наличных и при покупках картой будет осуществляться конвертация из рублей в евро по курсу платежной системы Мастеркард (конвертер валют Mastercard). Я проверял пару раз, курс платежной системы был больше курса ЦБ на 40 копеек-1 рубль, но нет гарантии, что так будет всегда. Если валюта карты Mastercard будет в долларах, то будет происходить ненужная конвертация из евро в доллары на которой вы будете терять деньги. Если вы едете в Европу, то вам нужна евровая карта Mastercard.

Путешествие в Азию и подобные страны: какую карту выбрать, в какой валюте?

Рассмотрим на примере Таиланда. Если вы снимаете наличные в батах, а ваш счет в рублях, то сначала будет происходить конвертация батов в валюту платежной системы по курсу платежной системы, а потом из валюты платежной системы в рубли по очень невыгодному курсу банка. Т.е. будет происходить двойная конвертация, на которой вы потеряете деньги. Выгоднее брать Мастеркард в евро или Визу в долларах, тогда будет только одна конвертация из батов в валюту вашей карты. Карту в рублях брать крайне невыгодно. Т.е. в Азию, Северную Америку, Африку и другие страны, кроме Европы и США, выгоднее брать или долларовую карту VISA, или евровую карту Mastercard.

Безналичный расчет

Если у вас Visa или Masterсard, то вы можете расплачиваться картой за границей без каких-либо ограничений. Дополнительным плюсом является то, что некоторые премиальные карты дают бонусы, такие как, например, пропуск в бизнес-зал ожидания в аэропорту или повышенный кэшбэк.

Советуется брать с собой в отпуск кредитку, т.к. при форс-мажоре возможность использовать займ у банка может спасти ваш комфорт и вашу поездку в целом. Также некоторые системы бронирования блокируют на вашем счету часть денег, но обладая не дебетовой картой, вы не заметите этого, т.к. блокироваться будут кредитные средства.

Какую карту выбрать

Если вы отправляетесь в США, то ваш вариант – это Visa. Заводите счет в долларах и не бойтесь лишних расходов из-за конвертации.

Если вы отправляетесь в страны Еврозоны, оформляйте Masterсard в евро.

Также существует российская платежная карта МИР. Ей, вопреки стереотипам, можно расплачиваться не только в России. Вы можете иметь кобейджинговую (совместную) карту. В этом случае вы привязываете свой счет к одной из мировых платежных систем (Masterсard, JCB или UnionPay). Благодаря такому взаимодействию вы сможете пользоваться услугами сразу 2 систем.

Вы можете поехать в отпуск и с рублевой карточкой, но тогда вас ждет конвертация, и с каждой операции вы будете терять деньги.

Если вы в стране, где не принимают ни евро, ни доллары (например, вы посещаете Африку). В этом случае конвертации избежать не получится. В некоторых магазинах (преимущественно в туристических зонах) вам могут предложить счет в рублях. Однако тогда вам придется заплатить двойную комиссию, которая может составлять до 10% стоимости покупки.

Снимать деньги в банкомате – плохая идея. Вы будете дополнительно платить местному банку и своему (за снятие денег в чужом банкомате).

Несмотря на все плюсы безналичного расчета, имейте при себе некоторое количество наличных. Во-первых, не во всех магазинах принимают карты. Во-вторых, монеты или мелкие купюры пригодятся вам для чаевых, которые принято оставлять в большинстве стран.

Как списываются деньги с карты при оплате покупок в зарубежных магазинах?

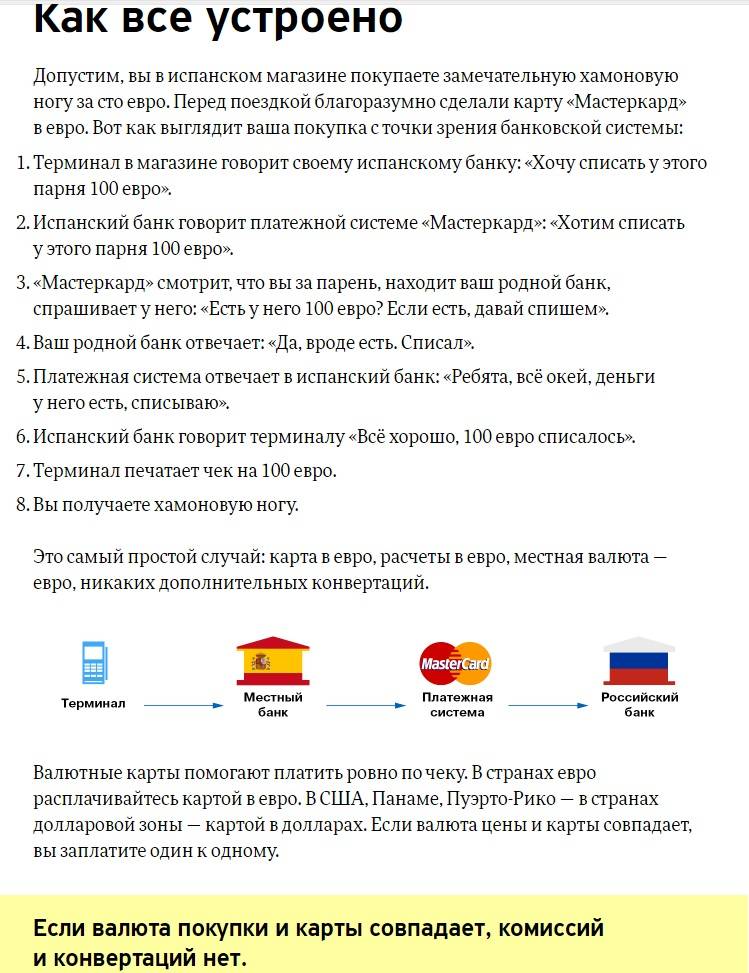

Прежде чем мы начнем выбирать лучшую карту для путешествий за границей, опишем, как устроен принцип расчетов при оплате рублевой картой в одном из таких заграничных магазинов или снятии наличных.

Если Вы что-либо покупаете в валюте, отличной от рублей, долларов и евро, например, в тайских батах, или снимаете наличные в этой местной валюте, то в момент оплаты или снятия в банкомате сумма снятия в этой валюте переводится в доллары по курсу платежной системы (Visa или Master Card).

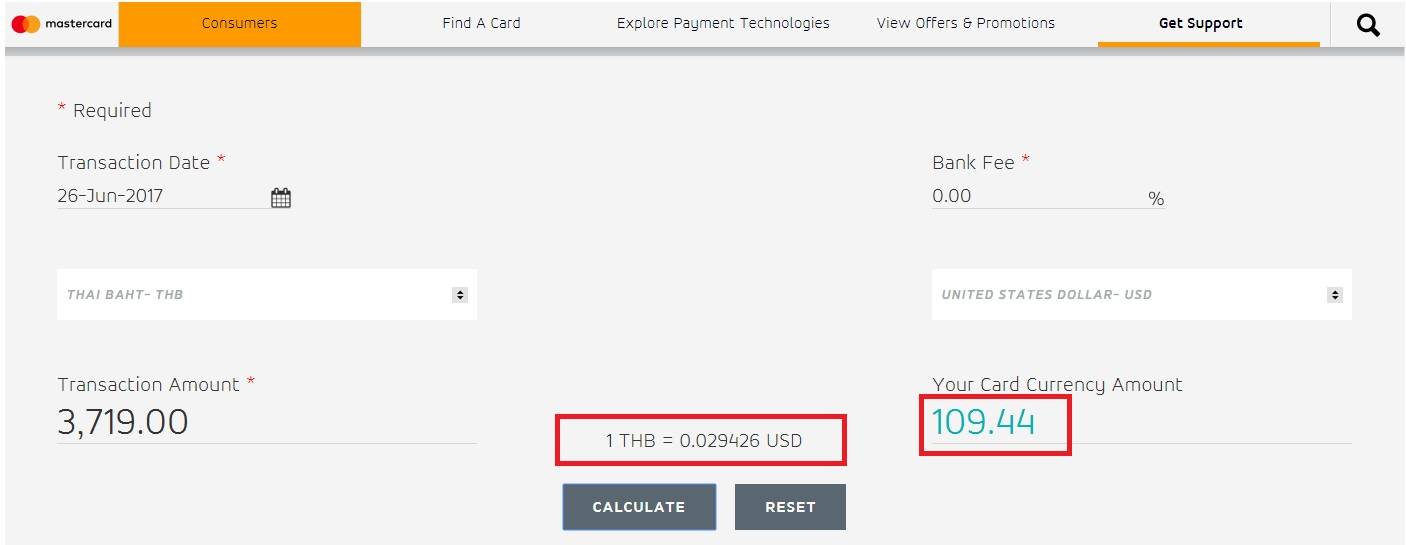

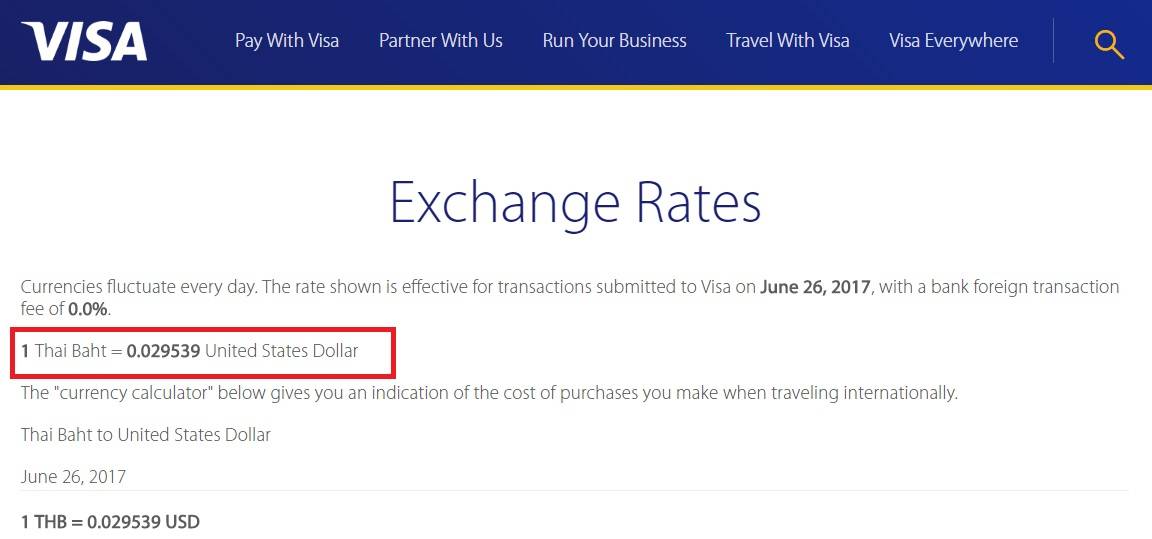

Предположим, что 26 июня 2017 г. Вы совершили покупку на сумму 3719 тайских бат в одном из магазинов Бангкока, для расчета пользовались рублевой картой Master Card. Так, в пересчете по курсу Master Card в долларах Ваша покупка составит 109 долларов 44 цента:

Приблизительно во столько бы долларов обошлась бы и покупка по карте Visa, курс платежной системы бата к доллару почти такой же:

Если бы карта расчета была не рублевой, а долларовой, то на этом бы всё и завершилось – с Вашей долларовой карточки списалось бы данное количество долларов без дополнительной комиссии со стороны Банка, потому что валюта платежной системы и валюта Вашей платежной карты совпадают.

Но мы рассчитывались рублевой картой, а значит, на этом окончательный расчет ещё не произведен. Банк, обслуживающий Вашу карту (банк-эмитент) получил от платежной системы сумму Вашей покупки в долларах. Теперь Банк спишет эту сумму в рублях со счета Вашей карты уже по своему обменному курсу, и вот здесь начинается самое интересное, потому что каждый Банк устанавливает свой курс на операции покупок и снятия наличных. У каких-то Банков такие курсы запредельно завышены, у каких-то «накрутка» «средняя», ну а есть и те, кто и вовсе на этом не «наживается», и списывает покупку по честному курсу ЦБ.

Разумеется, вышеописанная схема конвертации работает не только на операции покупок, но и на операции снятия наличных, только вместо терминала оплаты используется банкомат. А Банком, который отправит информацию платежной системе для пересчета местной валюты в доллары, будет Банк, обслуживающий данный банкомат.

При этом курс пересчета из местной валюты в доллары (курс платежной системы) будет точно тот же, что и для операции покупок, а курс, по которому Ваш обслуживающий Банк в конечном счете пересчитает выставленные платежной системой доллары в рубли может отличаться от курса для оплаты покупок, и обычно, в худшую сторону.

Т.е. снятие наличных, в какой либо стране мира всегда стоит дороже, чем покупка по карте.

Таким образом,

- Если вы рассчитываетесь рублевой картой в валюте, отличной от долларов или евро, то Вас ждут две итерации: сначала пересчет покупки из местной валюты в доллары по курсу платежной системы, затем из долларов для конечного списания в рубли по курсу Банка;

- Если Вы рассчитываетесь рублевой картой в долларах, то Вас ждет только одна итерация – пересчет этой суммы покупки из долларов в рубли по курсу Банка;

- Если Вы рассчитываетесь долларовой картой в валюте, отличной от доллара, то покупка будет сконвертирована лишь единожды – по курсу платежной системы из местной валюты в доллары;

- И, наконец, если Вы рассчитываетесь долларовой картой в долларах, то никаких конвертаций Ваша покупка не испытает: с Вашей долларовой карты спишется столько долларов, сколько стоила Ваша покупка как есть (это также, как Вы рассчитываетесь своей любимой рублевой карточкой ежедневно в российских магазинах).

Коротко всё вышеописанное описано в этой картинке, подготовленной редакцией Тинькофф Журнала:

Ещё один момент:

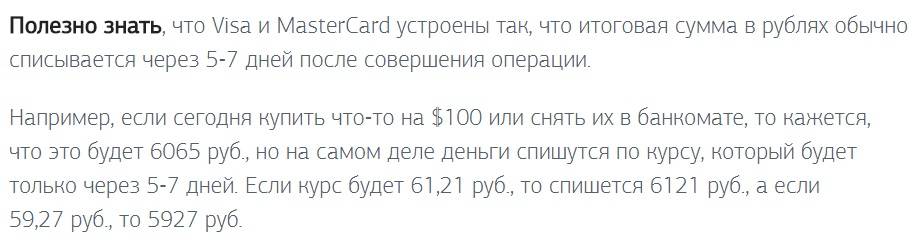

при оплате покупки картой или снятии наличных, на карте только холдируется (замораживается) сумма покупки. Конечный же пересчет происходит по курсу на момент подтверждения операции.

Обычно это наступает через 3-7 дней после совершения операции. Таким образом, конечная сумма фактического списания может отличаться от изначальной удержанной в момент оплаты – всё зависит от разницы курсов на момент оплаты и момент подтверждения. Эта ситуация хорошо расписана на странице «Курс валют» на сайте Рокетбанка:

Теперь, когда «кухня» расчета покупки из одной валюты в другую ясна, перейдём к главному – выбору идеальной карты, у которой тот самый внутренний обменный курс будет самым выгодным.

Какие карты использую сама

Обычно, отправляясь за границу я беру 4 карты и сейчас поясню почему.

- Тинькофф Black Visa дебетовая – моя основная карта. На ней лежат все средства.

- Кукуруза MasterCardWolrd – расходная карта, на балансе всегда минимум, необходимый на один день.

- Тинькофф Платинум MasterCard кредитная – использую при бронировании отелей и аренде авто. Она же, подстраховывает основную карту.

- Сбербанк MasterCard кредитная – беру с собой только потому, что Центральный банк России. Совсем не использую, страховка на случай блокировки Тинькофф.

Карту Кукуруза держу как расходную и всегда ношу с собой. На ней обычно лежат средства, необходимые на один день. Вечером захожу в личный кабинет банка Тинькофф и перевожу с дебетовой карты банка Тинькофф сумму, которая мне понадобится на следующий день. Этим я гарантирую себе безопасность при потере и краже, плюс выигрываю на конвертации по ЦБ.

Кредитную карту банка Тинькофф использую для арены авто или бронирования отелей, где берется определенный залог (депозит), деньги замораживаются на какой то срок. Гораздо удобнее использовать кредитные средства для этих целей, оставляя свои при себе. Благодаря беспроцентному лимиту, в данном случае я ничего не теряю.

Кредитная карта Сбербанка, это конечно сильная перестраховка. Кто-то сейчас подумает, что страдаю паранойей. Однако, блокировка карт совсем не редкость. К тому же, не так давно, я по глупости попала в очень неприятную ситуацию и осталась без средств в далекой стране. Эту историю Вы можете прочитать здесь. Теперь запасная карта карман мне совсем не тянет.

Если вы редко выезжаете за границу и в наличии имеете только карту Сбербанка, то можно обойтись ей. В этом случае постарайтесь не снимать наличные в банкоматах и следите чтобы она не потерялась.

Если же вы путешествуете даже пару раз в год, или выезжаете в долгосрочные поездки, лучше оформить хотя бы одну карту Тинькофф. Таким образом вы немного сэкономите на конвертации и получите финансовую защищенность за рубежом. Карта банка Тинькофф не будет лишней, она удобна и выгодна даже при использовании дома.

Какой банковской картой лучше пользоваться за границей, во многом зависит от страны. Рассмотреть все варианты в рамках одной статьи невозможно. Читайте отзывы и обзоры, это никогда не будет лишним.

О том какие вообще деньги брать за границу, я подробно написала в отдельной статье, которую вы можете увидеть здесь.

Сейчас ненадолго прощаюсь.

Татьяна Соломатина

На что стоит обратить внимание

В настоящее время банковская система предлагает для клиентов большое разнообразие карт

Не важно, какие на карте средства – личные или заемные, ее в любом случае можно использовать за рубежом. При этом в зависимости от программы лояльности на карту будут продолжать начисляться бонусы от покупки, проценты на остаток средств и так далее

Среди огромного разнообразия карт нужно выбрать обязательно ту, которая будет поддерживаться в каждой стране, планируемой к посещению. Сразу нужно отказаться от платежных система типа Про100, они не международные, а значит, подобная банковская карта превратиться просто в кусочек пластика при пересечении границы. К сожалению, карты отечественной платежной системы «Мир» — также не слишком подходящий вариант в путешествии, хотя платформа для работы за границей есть, здесь больше — вопрос доверия.

Лучше всего останавливаться на самых популярных платежных системах Виза или Мастеркард. Какая именно будет рациональнее, зависит от определенной страны. В частности для Европы многие советуют останавливаться именно на первой.

Но есть особые моменты, на которые стоит обратить внимание, так как не всеми видами карт можно везде расплатиться

Карточка с чипом или без

Нужно осмотреть саму пластиковую карту, они бывают чиповые и нет. Наличие чипа гарантирует, что их примет любой банкомат и практически любое устройство для оплаты покупки в магазинах.

По стандартам безопасности считается, что карта с чипом более надежна, чем с обычной магнитной полосой. Именно по этому в большинстве стран Евросоюза платежные карты без чипа к оплате не принимаются.

Именная или не именная

У многих российских граждан есть не именные пластиковые карты. Их выдают мгновенно, не нужно ждать изготовления. Однако, на подобную скорость перед путешествием за границу лучше не соблазняться.

Многие магазины требуют паспорт для совершения покупки, особенно достаточно дорогой, а в случае с неименными картами продавцу не с чем сравнить имя и фамилию и они отказываются оформлять приобретение.

Особенно большие проблемы возникают, если такой картой приходится расплачиваться в отеле или автосалоне, либо в любой другом месте, где одновременно требуется предъявить документы удостоверяющие личность.

Большая популярность не именных карт в России, связана с тем, что они выдаются совершенно бесплатно. Перед поездкой за рубеж, лучше заказать в банке выпуск дополнительной карты. После ее получения обязательно сверьте правильность написания имени и фамилии. Оттиск должен полностью соответствовать данным в заграничном паспорте.

Валюта карты

Если путешественника имеет основной доход в российских рублях, то и карта будет соответственно рублевой. Это совершенно не повлияет на возможность ее использования в странах с другой валютой. Если карта обносится к международной платежной системе, то при ее использовании происходит моментальная конвертация.

Если турист имеет несколько платежных карт с разной валютой, то в путешествия лучше взять ту, денежная единица которой соответствует валюте принимающего государства. В обратном случае придется терять некоторую часть средств на оплату комиссии банку и курсовую разницу.

В большинстве случаев оплата картой гораздо выгодней, чем снятие с нее наличных средств. Поэтому при выборе класса карты нужно узнать какую комиссию берет банк за обналичивание и конвертацию.

Валютная конвертация при покупках за границей

Многим кажется, что схема конвертации сложна для понимания. Однако если обладать хотя бы базовой информацией о процессе взаиморасчетов между финансовыми компаниями, работающими с известными платежными системами, все значительно упрощается.

Когда клиент оплачивает товар в магазине, информация с POS-терминала «улетает» в банк-эквайер, который сотрудничает с торговой компанией.

Тем временем банк-эквайер отправляет запрос на разрешение проведения операции в банк-эмитент, картой которого пользуется клиент. Изначально информация направляется в МПС, которая играет роль связующего звена.

В тот момент, когда покупка оплачена деньги не уходят со счета, а просто резервируются на нем.

Реальное списание денежных средств происходит спустя день или даже месяц, но только после того как платежная система получит подтверждение совершенной операции и выставит счет на списание денег с карты банку-эмитенту.

Особенности оплаты картой за рубежом

Крупные суммы наличными носить с собой неудобно и небезопасно даже в родной стране. Тем более не стоит этого делать за границей. Хотя в большинстве случаев наличный расчет возможен, большинство продавцов в других странах предоставят возможность оплаты картой.

Но во время поездок за границу при расчетах картой Сбербанка надо учитывать несколько особенностей:

Предварительное уведомление банка. Оплата картой от Сбербанка за границей может показаться финансовому учреждению подозрительной транзакцией, особенно при расчетах в странах Юго-Восточной Азии и некоторых других. Если это произойдет, то пластик будет заблокирован до выяснения причин. Избежать этой проблемы можно, сообщив перед поездкой, какие страны планируется посетить

Хотя Сбербанк официально этого не требует, не стоит пренебрегать этой мерой предосторожности.

Курс. При расчетах в валютах, отличных от валюты карты, Сбербанк осуществит конвертацию средств автоматически

При этом для расчетов в евро, долларах с рублевого пластика и некоторых других валютах будет использован курс банка, а в остальных случаях – курс платежной системы. Из-за разницы курсов могут возникать дополнительные расходы.

Необходимость поддерживать на балансе небольшой запас средств. При оплате или снятии наличных с карты Сбербанка за границей первоначально деньги блокируются по текущему курсу. Списываются они позднее – через 1-5 дней после обработки операции. Если курс за это время изменится, то банк осуществит дополнительное списание разницы или, наоборот, вернет ее на счет. Для исключения технического овердрафта всегда оставляйте на картах небольшую сумму про запас.

Комиссии. В России берут только плату за снятие наличных с карты Сбербанка, а за границей комиссии иногда предусматриваются и за оплату в торговых точках. Следует внимательно читать информацию на экране терминала перед проведением операции.

Валюта. Иногда при оплате за границей есть возможность выбрать местную валюту проведения операции или указать терминалу на необходимость списания средств в долларах, евро. Эту возможность можно использовать при оплате с карты Сбербанка в долларах, евро для исключения потерь на конвертации.

Снятие наличных карты Сбербанка за границей также поддерживают. При этом клиенту надо учитывать следующие моменты:

- Снимать наличные можно в любых банкоматах. Но лучше использовать устройства крупных банков, расположенные в офисах. При необходимости при этом можно сразу обратиться за помощью к специалистам.

- Сбербанк возьмет комиссию за выдачу средств по тарифу. Дополнительно владелец банкомата также может взять свою комиссию, которая будет указана на экране устройства до подтверждения операции.

- Средства будут заблокированы сразу, но их списание произойдет позднее. Это связано с особенностью обработки транзакций платежными системами и лучше не обнулять баланс во избежание технического овердрафта.

Как правильно выбрать карту для поездки

Выбирать ПС придётся между Visa и MasterCard, они охватывают все страны, где применяются банкоматы. Есть и другие ПС, национальные: китайская China UnionPay, японская JCB и прочие. Но это не мешает работать и в Японии, и в Китае распространённым ПС. Правда, не так широко, как в Европе.

Система МИР в конце 2018 года вышла на этап сотрудничества и заключения партнёрских договоров с зарубежными ПС, так что в скором времени карты МИР будут ходить за границей без ограничений. А пока — Visa и MasterCard.

Принято считать, что валюта ПС Visa – американский доллар, а ПС Master Card – евро. Это не совсем верно: международные банки держат корсчета в разных валютах, не привязываясь к ПС. Роль в расчётах играет то, какая валюта привязана к карте.

Если платить рублёвым пластиком, то ПС сама проведёт конвертацию по текущему курсу, и придётся заплатить комиссию. Ведь случаи, когда у банка-эквайера имеется счёт в рублях, минимальны.